Wie entsteht Inflation? Und macht sie uns glücklicher? // Gründe und Hintergründe (Teil 2)

In Teil 1 dieser Serie haben wir uns zunächst mit den Definitionen beschäftigt: Was ist Inflation und wie wird sie gemessen? Diese Woche geht es um die Gründe und Hintergründe von Inflation: Wie entsteht sie? Und warum wird (ein bisschen) Inflation sogar als gut bzw. erstrebenswert gesehen?

Wie entsteht Inflation?

Hyperinflation tritt meist nach oder zusammen mit anderen Krisen wie Krieg, politischen Umbrüchen und Regierungskrisen auf. Doch spannender als diese Ausnahmesituationen ist doch die Frage, wie normale Inflation entsteht. Als studierte Volkswirtin kann ich sagen: Für kaum eine Frage gibt es mehr Theorien! Wer hier tiefer einsteigen möchte, dem empfehle ich den entsprechenden Abschnitt im Wikipedia Artikel zu Inflation.

Inflation kann viele Gründe haben. Zum einen spielen die realen Preise für Waren und Dienstleistungen eine Rolle. Diesen werden von den Marktgesetzen von Angebot und Nachfrage bestimmt – oder auch nicht. Zum anderen spielt auch der Finanzmarkt eine Rolle, insbesondere die Zentralbanken. Beide Seiten werden dann durch eine ordentliche Portion Finanzpsychologie ergänzt, denn neben der Inflation selbst ist vor allen Dingen auch die Inflationserwartung ein wichtiger Indikator für Politik und EZB.

Warum ändern sich Preise von Waren und Dienstleistungen?

Ein Unternehmen, das sein Produkt verbessert, wird den Preis für dieses Produkt wahrscheinlich erhöhen. Zum einen ist das bessere Produkt jetzt mehr wert. Zum anderen hat das Unternehmen wahrscheinlich auch viel Zeit und Geld in die Forschung und Entwicklung dieser Verbesserung gesteckt, das es jetzt gerne „wiederhaben“ möchte. Ein Beispiel sind hier Glühbirnen bzw. LED-Leuchtmittel. Genauso wie unsere Großeltern in Ihrer Jugend können wir auch Abends in einem hellen Wohnzimmer sitzen. Die Helligkeit von Lampen hat sich im Laufe der Zeit nicht wirklich verändert. Aber heutige Leuchtmittel halten im Schnitt etwas länger und sind deutlich energiesparender. Daher wäre doch ein höherer Preis für diese Innovation gerechtfertigt, oder?

Ohne es genau zu wissen, würde ich behaupten, dass Lampen heute nicht wesentlich teurer sind als sie in Relation zum Einkommen für meine Großeltern waren. An diesem Beispiel sieht man nämlich auch gut, dass es natürlich auch gegenläufige Effekte auf die Preisentwicklung gibt, z.B. bei den Produktionskosten. Eine Lampe und die dafür notwendigen Rohstoffe herzustellen ist heute günstiger möglich als früher. Viele Produkte können heute vollautomatisch maschinell hergestellt und verpackt werden, sodass die notwendigen Lohnkosten inzwischen deutlich geringer sind als vorher.

Wie beeinflusst die Lohnentwicklung die Inflation?

Lohnkosten können andererseits aber auch ein Auslöser für Preissteigerungen sein. Wenn ich mein Produkt weiterhin mit der gleichen Menge an Menschen herstellen muss, alle Arbeiter aber gerne eine Gehaltserhöhung hätten, dann muss ich als Unternehmer den Preis meines Produkts erhöhen, um gleich viel Gewinn wie vorher machen zu können.

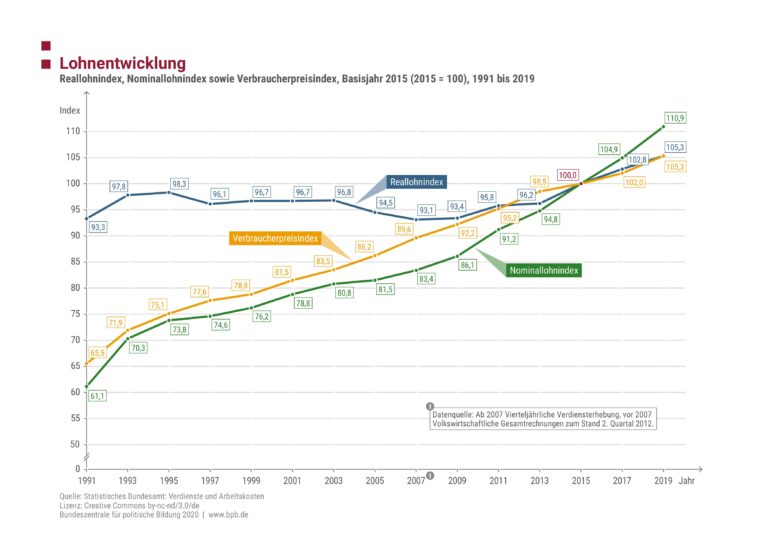

Die schöne Gehaltserhöhung ist dann natürlich auch schnell wieder weg, wenn alles, was ich mit meinem Gehalt kaufen kann, teurer wird. Tatsächlich sind die Reallöhne in Deutschland über weite Teil der späten 90er Jahre stagniert und in den 2000ern sogar zeitweise gesunken. Die Inflation der Verbraucherpreise hat in diesem Zeitraum also alle Gehaltserhöhungen „aufgefressen“. Das gilt auf der gesamtgesellschaftlichen Durchschnittsebene. Auf der persönlichen Ebene kann es natürlich wieder ganz anders ausgesehen haben, wenn du zum Beispiel auf eine höhere Karrierestufe befördert wurdest oder durch einen Arbeitgeberwechsel ein deutlich höheres Gehalt erreichen konntest. Der statistische Durchschnittsbürger hat allerdings erst seit 2013 Jahr für Jahr wieder tatsächlich real mehr Geld zum Ausgeben oder Sparen zu Verfügung.

Spezialfälle

Oligopole

Die Preise von manchen Waren verändern sich auch ohne dass es dafür tatsächlich Änderungen am Produkt oder den Herstellungskosten gab. Ein gutes Beispiel dafür ist der Ölpreis, der mal mehr, mal weniger durch das OPEC-Kartell bestimmt wird. Die OPEC-Länder versuchen durch (meist wenig stabile) Preisabsprachen und Fördermengenbegrenzung den Ölpreis zu ihren Gunsten zu verändern. Das klappt mal besser, mal schlechter. Die tatsächlichen Kosten für die Ölförderung und auch die Nachfrage nach Öl schwanken bei weitem nicht so stark wie der Ölpreis selbst. Mal ist der Effekt des Kartells größer, mal überwiegt der Effekt einer schwankenden Nachfrage. Der Ölpreis ist durch das OPEC-Kartell in Summe aber nicht ausschließlich durch Angebot und Nachfrage erklärbar. Da Öl so ein wichtiger Rohstoff ist, sind Schwankungen des Ölpreises für die Inflationsrate aber ziemlich bedeutend. Man spricht in diesem Zusammenhang auch oft von „importierter Inflation„.

Hedonische Methode

Es gibt auch einige Waren, insbesondere im Technikbereich, die jedes Jahr immer besser werden, ohne dass der Preis im gleichen Maße (oder überhaupt) steigt. Ein Beispiel: Das iPhone 12 kostet derzeit 799€ und das Vorgängermodell iPhone 11 hingegen nur noch 679€. Zum Marktstart im September 2019 lag der Preis des iPhone 11 allerdings genauso bei 799€. Ist der Preis für „ein iPhone“ in diesen vergangenen 19 Monaten gefallen (von 799€ auf 679€) oder gleich geblieben (da beide Modelle 799€ kosten)? Das iPhone 12 hat drei Kameralinsen statt nur zwei und ist – im Gegensatz zum 11er-Modell – außerdem 5G-fähig. Diesen technischen Fortschritt muss ich aber nicht durch einen höheren Preis bezahlen. Effektiv ist der Preis des iPhones durch den erhöhten Funktionsumfang also gefallen – aber um wie viel?

Um solche Effekte bei der Inflationsrate herausrechnen zu können, benutzt das statistische Bundesamt unter anderem die sogenannte hedonische Methode zur Qualitätsbereinigung. Dafür gibt es auch viel Kritik, da ein Vergleich zwischen älteren technischen Geräten und neueren automatisch etwas subjektiv ist. Um beim iPhone zu bleiben: Sind drei Kameralinsen wirklich notwendig und damit besser als zwei?

Luxusgüter und und und …

Es gibt noch viele Beispiele für Waren (z.B. Luxusgüter), deren Preise sich auf den ersten Blick nicht wirklich logisch entwickeln und daher die Bestimmung der Inflationsrate verkomplizieren. Bevor dieser Artikel aber in eine VWL-Vorlesung abdriftet, verweise ich hier bei Interesse lieber auf die entsprechende Standardliteratur 😉

Wie beeinflusst der Finanzmarkt und die Zentralbanken die Inflation?

Ganz ohne ein paar volkswirtschaftliche Begriffe lässt sich der Einfluss des Finanzmarkts und der Zentralbanken auf die Inflationsrate aber leider nicht erklären. Bisher haben wir uns ausschließlich mit der Preisentwicklung von realen Waren und Dienstleistungen beschäftigt, die durch Angebot und Nachfrage, die Produktions- und Lohnkosten sowie unternehmerisches Handeln (Gewinnmaximierung, Kartelle, etc.) beeinflusst werden.

Doch auch Geld hat seinen Preis. Ich kann mir bei einer Bank Geld in Form eines Kredit leihen. Dafür muss ich Zinsen zahlen. Je höher die Zinsen, desto höher der Preis, den ich also für Geld bezahlen muss. Zentralbanken wie die EZB haben die Möglichkeit, Geld zu drucken. Dabei geht es nicht nur um physische Geldscheine und Münzen, sondern auch um virtuelles Geld, das „nur“ auf Konten existiert. Dieses neue Geld verschenkt die Zentralbank nicht einfach. Wenn sie ihr neu gedrucktes Geld im wahrsten Sinne des Wortes unter’s Volk bringen will, dann kann sie es den Geschäftsbanken zu niedrigen Zinsen (dem sogenannten Leitzins) als Kredit anbieten.

Leitzins und Kreditvergabe

Die Geschäftsbanken leihen sich also (billiges) Geld bei der Zentralbank, um es dann (etwas teurer) an ihre eigenen Kunden weiter zu verleihen. Sind die Kreditzinsen niedrig sind Bankkunden wie du und ich gegebenenfalls versucht, einen Kredit aufzunehmen, um sich davon etwas zu kaufen (z.B. ein Eigenheim oder ein neues Auto). Besonders relevant sind günstige Kreditzinsen aber für Firmenkunden. Diese nutzen diese Kredite dann, um neue Investitionen zu finanzieren. Sie erhoffen sich davon höhere Umsätze und Gewinne, die dann über die Lohnentwicklung wieder bei Privatleuten ankommen. So zumindest in der Theorie.

Theorie und Praxis

Aktuell befinden wir uns in einer Phase mit bereits sehr niedrigen und teilweise negativen Zinsen. Der Leitzins der EZB, also der Preis, zu dem sich Geschäftsbanken Geld leihen können, liegt seit Jahren bei 0%. Wenn die EZB den Leitzins noch weiter senken würde, würde sie also tatsächlich Geld an die Banken verschenken. Stattdessen versucht die EZB die Banken dazu zu animieren, noch mehr Kredite zu vergeben, indem sie von den Banken Strafzinsen auf ihre Einlagen verlangt (aktuell 0,5%). Das ist vergleichbar mit den Negativzinsen, die Privatpersonen inzwischen bei vielen Banken zahlen müssen, wenn auf dem Giro- oder Tagesgeldkonto zu hohe Summen liegen. Da es aber – im Gegensatz zu uns Privatpersonen – eine gewissen Pflichtmenge an Geld gibt, die die Geschäftsbanken bei der Zentralbank hinterlegen müssen, werden die Banken über einen komplizierten Mechanismus quasi von den Strafzinsen an anderer Stelle wieder entlastet bzw. verdienen sogar teilweise Geld. Also kein Mitleid nötig…

Kreditvergabe und Inflation

In der Theorie führt ein sinkender Leitzins der Zentralbank also zu mehr Kreditvergabe durch die Geschäftsbanken und damit mehr Geld, das von Unternehmen und Privatpersonen ausgegeben wird. Die Nachfrage nach Waren und Dienstleistungen steigt. Da also mehr Geld im Umlauf ist, können findige Unternehmer ihre Preise auf Grund der höheren Nachfrage steigern. So entsteht Inflation. Die Tatsache, dass die Inflationsrate seit 2016 mal höher und mal niedriger war (nie aber über den eigentlich von der EZB angestrebten 2%), obwohl sich der Leitzins von 0% nicht verändert hat, zeigt, dass Theorie und Praxis doch nicht immer das Gleiche sind.

Warum wird (ein bisschen) Inflation als gut/erstrebenswert gesehen?

Warum strebt die EZB überhaupt ein Inflationsniveau „knapp unter 2%“ an? Eigentlich könnte man doch auch ein Inflationsniveau von 0% anstreben, oder? Denn das wäre sicherlich am einfachsten für alle, zumindest organisatorisch. Denn wenn Preise ständig steigen, muss man ja auch ständig Speisekarten neu drucken und Etiketten und Kataloge aktualisieren. Allerdings gibt es zwei psychologische Gründe dafür, warum die Zentralbanker lieber 2% als 0% Inflation anstreben.

Die Angst vor Deflation

Zum einen ist da die Angst vor der Deflation. Wenn in einer Deflation die Preise sinken, dann kann sich sehr schnell eine gefährliche Spirale oder eine lange Phase geringen Wirtschaftswachstums entwickeln. Denn wer weiß, dass er für das gleiche Produkt in einigen Monaten (oder einem Jahr) weniger bezahlen muss, der wartet oft lieber darauf. Bei dem wöchentlichen Einkauf im Supermarkt ergibt das natürlich keinen Sinn. Aber bei einer großen Anschaffung wie einem Auto oder einer Immobilie kann sich das richtig lohnen. Wer Anfang Juni 2020 von den Plänen der Bundesregierung gehört hat, ab 1. Juli die Mehrwertsteuer von 19% auf 16% zu senken, der hat sicherlich die drei Wochen auch noch abgewartet. Denn die Geduld wurde mit knapp 2,5% zusätzlichen Rabatt belohnt.

Warten aber in einer Deflationsphase alle Menschen auf sinkende Preise in der Zukunft, dann sinken die Preise für bestimmte Güter auf Grund der schwachen Nachfrage immer weiter. Es lohnt sich also umso mehr, noch weiter zu warten. Bei nur leichter Deflation ist das Problem sicherlich nicht so schlimm. Aber ab welcher Deflationsrate so eine Spirale einsetzen könnte, möchten die Zentralbanker lieber gar nicht erst herausfinden. Daher kann die Inflationszielgröße von 2% fast wie eine Art „Sicherheitsabstand“ von der Deflationszone gesehen werden.

Macht Inflation uns glücklicher?

Manche Wissenschaftler argumentieren, dass Inflation psychologisch wertvoll sei. Durch die ständigen Preisanstiege müssen irgendwann auch die Löhne erhöhten werden, damit die Reallohnentwicklung annähernd konstant bleibt. Und wer freut sich bitte nicht über eine Gehaltserhöhung? Gäbe es gar keine Inflation, müsste auch das Gehalt für den identischen Job (keine echten Beförderungen) nie angepasst werden. Sein Leben lang im gleichen Job zum gleichen Geld? Auch wenn real nicht mehr Geld zum Ausgeben da ist, so steigt durch die Inflation und damit verbundene Nominallohnerhöhungen wenigstens die Zahl, die man jeden Monat auf dem Konto sieht.

Und was bedeutet Inflation jetzt für meine Altersvorsorge?

In den nächsten Teilen der Serie gehe ich darauf ein, was Inflation – auch bei nur leichter Inflation von 2% – für die Altersvorsorge bedeutet. Zudem möchte ich aufzeigen, wie man sich davor schützen kann und welche Anlageprodukte in der aktuellen Situation leider keinen Schutz vor Inflation bieten. Hier geht es – ohne Umweg über die Nicht-Alternativen – direkt zu Teil 3.

Hältst du es für eine glaubhafte Erklärung, dass wir Inflation (und damit nominale Lohnsteigerungen) brauchen, um glücklich über mehr Geld zu sein, auch wenn es real gar nicht mehr ist? Wäre dir eine 0%-Inflationswelt lieber? Hast du schon einmal Lifestyle-Inflation erlaubt, bei der du am Ende feststellen musstest, dass du real gar nicht so viel mehr Geld in der Tasche hattest, wie du dachtest?

bin gespannt auf den letzten Teil, insbesondere für Themen wie Höchstrechnungszins, Rentenfaktor, Auswirkungen auf BAV usw.

Hallo Andre,

für mich steht das Thema bAV separat, da man hier nicht wirklich selbst entscheiden kann, welche Konditionen man bekommt. Aber zum Höchstrechnungszins habe ich gerade etwas geschrieben.

Viele Grüße

Jenni