Investierst du in BRIC? // Brasilien, Russland, Indien, China, die Türkei und Saudi-Arabien als Investitionsziele

Bei meiner Analyse der regionalen Diversifikation meines aktuellen Portfolios kam heraus, dass ich verglichen mit dem Anteil am Bruttoinlandsprodukt der 20 größten Industrienationen unterproportional in den vier Ländern Brasilien, Russland, der Türkei und Saudi-Arabien investiert bin.

BRIC-Staaten: Hype oder echte Chance?

Von Brasilien und Russland hat man Anfang der 2000er gerne in einem Atemzug mit Indien und China gesprochen. Als „BRIC-Staaten“ (manchmal BRICS-Staaten, inkl. Südafrika) wurde diese Gruppe an Ländern an der Börse in Form von Fonds und teilweise auch ETFs stark gehyped.

Die Abkürzung BRIC wurde von einem Goldman Sachs-Analysten geprägt, der voraussagte, dass diese vier Länder im 21. Jahrhundert zusammen mit den USA die fünf größten Wirtschaftsmächte werden würden. Der Nobelpreisträger Michael Spence stellte die Hypothese aus, dass die BRIC-Staaten schon ab 2010 die Hälfte des Welt-BIP beisteuern würden.

Stand 2014 schaffen es die vier Länder gerade mal auf etwas mehr als 20% des Welt-BIPs, wovon China fast drei Viertel beisteuert. Die Performance von BRIC als Staatengruppe ist aus Investorensicht eher enttäuschend. Seit seiner Auflage 2007 ist ein BRIC-ETF von iShares nur durchschnittlich 2-3% p.a. gewachsen, wobei die chinesischen Wertpapiere den Löwenanteil beigetragen haben. Ein MSCI World ETF (der diese Länder nicht enthält) kommt im gleichen Zeitraum auf eine Rendite von durchschnittlich über 7% p.a.

Natürlich muss man immer die altbekannte Börsen-Warnung im Kopf behalten: „Past performance is not indicative of future results„. Nur weil es in den letzten 10 Jahren nicht so super lief für die BRIC-Fonds, heißt das ja nicht automatisch, dass es in den nächsten 10 Jahren auch weiterhin schlecht läuft. Der Hype ist allerdings merklich abgeflaut. Fast 20 Jahre später ist auch dem letzten langsam klar geworden, dass die vier Länder ziemlich wenig miteinander zu tun haben – auch wenn sie zusammen ein „catchy“ Akronym ergeben. Zu unterschiedlich ist ihre vergangene Entwicklung und momentane Situation, wirtschaftlich wie politisch.

In China und Indien bin ich investiert, allerdings nicht über einen BRIC-Fonds oder ETF. Das Gewicht der beiden Staaten in meinem Portfolio ist noch etwas unterproportional im Vergleich zu ihrem Gewicht am „G20-BIP“. Aber im Großen und Ganzen passt das für mich bereits.

Nicht in alle Länder sollte man an der Börse investieren

Wenn mein Depot möglichst nah an den oben angesprochenen Länderanteilen am „G20-BIPs“ sein sollte, müsste ich ab jetzt deutlich mehr in die Aktienmärkte von Brasilien, Russland, der Türkei und Saudi-Arabien investieren. Dies möchte ich aber aus unterschiedlichen Gründen für diese verschiedenen Länder nicht.

Politisches System

Brasilien

Brasilien kann man mit etwas Wohlwollen als noch recht junge, aber so halbwegs funktionierende präsidentielle Demokratie sehen. Das politische System mit vielen kleinen Partein und ständig wechselnden Koalitionen/Mehrheiten erinnert in dieser Hinsicht an die instabile Weimarer Republik. Korruption ist stark verbreitet, sowohl auf der lokalen Ebene als auch im großen Stil, besonders beim Staatsunternehmen Petrobas. Der aktuell amtierende Präsident Jair Bolsonaro gilt als rechtspopulistisch bis rechtsextrem und wird manchmal sogar als Faschist bezeichnet.

Türkei

Das politische System der Türkei kann als ein sogenanntes Präsidialsystem beschrieben werden, wie z.B. die USA. Der Präsident ist hier gleichzeitig Regierungschef. Bereits heute kann man bei der Türkei sicherlich nicht mehr von einer gut funktionierenden Demokratie sprechen, denn die Meinungsfreiheit bzw. Pressefreiheit sind zum Teil stark eingeschränkt und auch die Unabhängigkeit der Judikative ist nicht gegeben. Wir werden wohl erst am Ende der 2019 begonnenen 2. fünfjährigen Amtszeit des derzeitigen türkischen Präsidenten Recep Tayyip Erdoğan sehen, ob die aktuell geltende Verfassung mit ihrer Amtszeitbegrenzung für das Präsidentenamt bestehen bleibt. Oder ob mit den Amtszeitbeschränkungen doch ähnlich kreativ umgangen wird wie dies in Russland der Fall war.

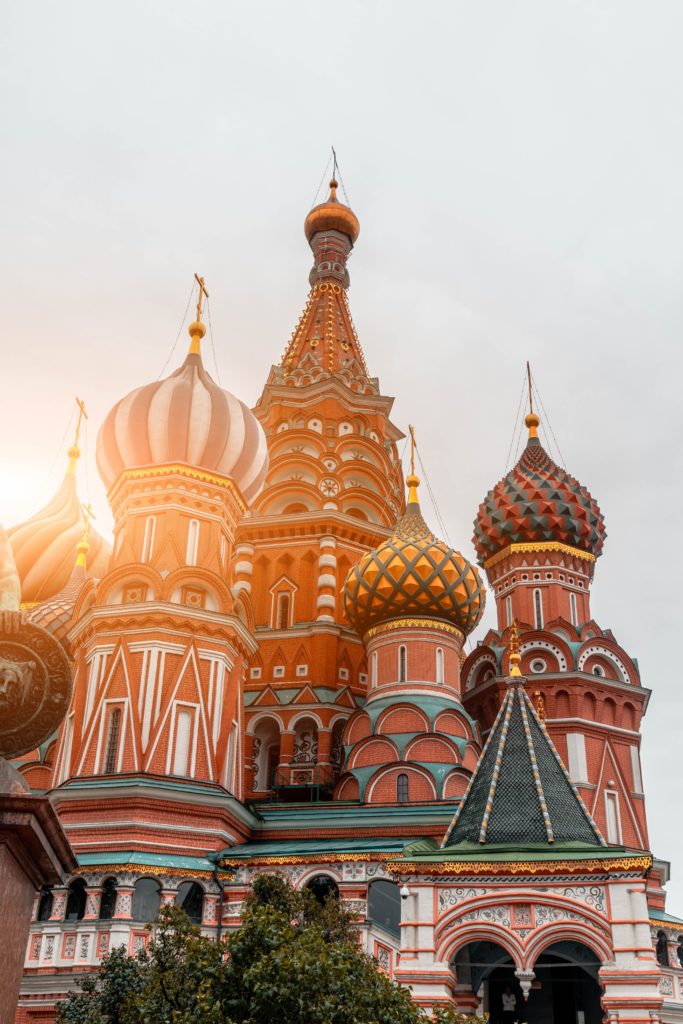

Russland

Russland hat auf dem Papier auch ein Präsidialsystem, jedoch gibt sich der amtierende Präsident Wladimir Putin hier kaum Mühe, den Eindruck einer Demokratie glaubwürdig aufrechtzuerhalten. Anfang 2020 wurde eine Verfassungsänderung verabschiedet, die es Putin jetzt erlaubt, bis 2036, also bis zum Alter von 84 Jahren, weiterzuregieren. Der Trick: Die Zahl seiner bisherigen Amtszeiten wurde einfach per Gesetz auf Null gesetzt.

Saudi-Arabien

Saudi-Arabien ist eine absolute Monarchie. Der König Salman ibn Abd al-Aziz ist somit unfehlbar, kann jederzeit Gesetze erlassen und in Gerichtsentscheidungen eingreifen, die ihm nicht passen. Außerdem legt er fest, wer ihm nach dem Tod auf den Thron nachfolgt.

Wirtschaftliche Stabilität

Das politische System eines Landes kann großen Einfluss auf die wirtschaftliche Stabilität besitzen. Für Aktien-Investoren sind insbesondere Korruption und die Gefahr von Verstaatlichung von Unternehmen oder sonstiger staatlicher Eingriffen in die Wirtschaft relevant. Denn als Aktionär bin ich Mit-Eigentümer des Unternehmens und habe damit gewisse Rechte. Diese kann ich nur ausüben, wenn der Staat nicht dazwischenfunkt und z.B. Unternehmensgewinne plötzlich für sich beansprucht.

Wie auch beim Thema Nachhaltigkeit gibt es natürlich auch bei Auslandsaktien-Investments keinen direkten Einfluss meiner Aktieninvestment in ein bestimmtes ausländisches Unternehmen auf das politische System in diesem Land. Allerdings können die indirekten Effekte bei beiden Themen ähnlich sein: Steigt der Aktienindex eines Landes (stärker als der anderer Länder), so sendet dies auch das Zeichen, dass die Investoren an die (wirtschaftliche) Zukunft dieses Landes (und damit auch seines politischen Systems und seiner Politiker) glauben. Bei Investments über ETFs, wo ich keine direkte Verbindung zu den Unternehmen habe, in die der ETF investiert, ist dies noch relevanter als bei Investitionen in einzelne Unternehmensaktien. Bei Direktinvestments kann ich ggf. über meine Rechte als Aktionär einen kleinen indirekten Einfluss auf die Unternehmensentscheidungen haben.

Andersherum können politische Entscheidungen und Vorfälle, die eigentlich gar keinen Effekt auf die Entwicklung börsennotierter Unternehmen haben sollten, den Aktien-Index eines Landes trotzdem auf Talfahrt schicken. Wirtschaft und Politik sind überall auf der Welt eng miteinander verbunden. Dies betrifft nicht nur Emerging Markets, sondern entwickelte Länder wie Deutschland und die USA genauso. Da reicht manchmal schon ein einzelner Tweet…

Und was ist mit China?

Wenn man sich über das politische System und staatliche Eingriffe in die Wirtschaft Sorgen macht, ist natürlich auch China absolut kein Musterbeispiel für Demokratie. Staatliche Eingriffe in den Kapitalmarkt gibt es viele. Zum Beispiel verbot die chinesiche Regierung 2005/2006 nach starken Verlusten in den Vorjahren alle neuen Börsengänge für 12 Monate. Bis 2002 durfen Ausländer nur eine spezielle Art von Aktien, sogenannte „B-shares“ kaufen, nicht jedoch die den Chinesen vorbehaltenen „A-shares“. Inzwischen gibt es hier Ausnahmeregelungen, sodass auch ausländische institutionelle Investoren in begrenztem Umfang „A-shares“ kaufen können.

Meine persönliche Meinung ist, dass China inzwischen sehr stark in das weltweite Wirtschaftssystem eingebunden ist. Als größter Exporteur der Welt ist das Land in besonderer Weise davon abhängig, dass andere Länder weiterhin seine Waren kaufen und damit Geld ins Land bringen. Ein starker Eingriff in den Kapitalmarkt würde das Vertrauen von Handelspartnern und Investoren zerstören und so Chinas eigener wirtschaftlicher Entwicklung schaden. Dies reduziert meiner Meinung nach die Gefahr, die von der undemokratischen politischen Situation in China für Aktien-Investoren ausgeht.

Russland und Saudi-Arabien, und in abgeschwächter Form auch Brasilien, die alle stark auf die Einnahmen aus dem Öl- bzw. Gas-Export angewiesen sind, stehen zwar prinzipiell auch vor diesem Export-Dilemma. Doch Öl ist knapp und ungleich verteilt auf der Welt, sodass manche importierende Länder sich angesichts ihres Bedarfs für das „flüssige Gold“ weniger für die politische Lage im Exportland interessieren. China hingegen exportiert zwar auch einige Rohstoffe, insgesamt aber einen sehr diversen Warenkorb an Gütern, von Maschinen über Elektronikartikel zu Kleidung. Viele dieser Güter wären für ein importierendes Land deutlich leichter durch ein Konkurrenzprodukt aus einem anderen Land zu ersetzen als dies beim knappen Gut Erdöl der Fall ist.

Industrieller Fokus

Der starke industrielle Fokus des Aktienmarkts und teilweise auch der Realwirtschaft von Saudi-Arabien, Russland und Brasilien sind für mich weitere Gegenargumente gegen ein Investment in diese Länder. Der russische RTS Index bzw. ETFs auf den russischen Aktienmarkt besteht zu gut 75% aus Unternehmensbeteiligungen an Öl-, Gas- und anderen Rohstofffirmen. Beim brasilianischen MSCI Brazil sind es immer noch gut 25%. Auch die saudische Wirtschaft hängt in besonderer Weise vom Öl ab, denn das BIP des Landes kommt zu über 40% aus der Erdölextraktion. Öl ist für 90% der Exporteinnahmen verantwortlich. Am saudischen BIP sieht man sehr eindrücklich, wie stark der Ölpreis die Einnahmen des Staats von einem Jahr zum nächsten beeinflusst. Bei vielen der großen Rohstofffirmen ist es ähnlich. Ihre Unternehmensperformance und damit ihr Aktienkurs ist besonders stark mit den Rohstoffpreisen korreliert.

In diesen drei Ländern spielt neben dem Energie- bzw. Rohstoffsektor auch die Finanzindustrie am lokalen Aktienmarkt eine große Rolle, z.B. mit 20% des Index in Russland und mit 36% des Index in Brasilien. Auch der türkische Aktienindex ist mit fast 40% besonders stark in der Finanzindustrie vertreten, auch wenn das Land ansonsten eine recht diversifizierte Industrie besitzt. Am saudischen Aktienmarkt machen Banken auch etwa die Hälfte der Marktkapitalisierung im Länder-Index aus.

Mit einem Investment in eines dieser vier Länder ist man also in besonderer Weise von den Rohstoffmärkten und der lokalen Finanzindustrie abhängig. Zusammen machen diese Branchen in diesen vier Ländern immer mehr als 50% der im Aktienindex vertretenen Unternehmen aus. Im Extremfall Russland sind es sogar 95%.

Gerade in Rohstoffe kann man bei Bedarf auch direkt investieren, ohne sich an den großen, zum Teil staatlich gelenkten Energie- und Rohstoffgiganten dieser Länder über Aktien beteiligen zu müssen. Man partizipiert so ebenso an der Preisentwicklung dieser Rohstoffe, umgeht damit aber größtenteils zusätzliche Probleme wie Korruption, intransparentes Management und ggf. unsichere Aktionärsrechte.

Ich finde: Man muss auch mal auf seinen Bauch hören

Eine möglichst gute regionale Diversifizierung des eigenen Portfolios hilft dabei, das Risiko der eigenen Investments zu minimieren. Wie sagte schon der Nobelpreisträger Harry Markowitz: „Diversification is the only free lunch in investing„. Aber man muss dabei auch nicht übertreiben und versuchen, das ganze mit großen Aufwand möglichst kompliziert anzugehen. Die formelbasierten, hoch-wissenschaftlich aussehenden Strategien der modernen Portfoliotheorie sind nicht unbedingt besser als die einfachen. Ich plädiere dafür, beim Investieren auch mal auf seinen Bauch zu hören. Natürlich sollte man deswegen noch nicht alles auf eine Karte setzen oder sämtliche wissenschaftlichen Erkenntnisse zum Thema Diversifikation ignorieren.

Ich habe im Laufe meiner „Aktionärskarriere“ immer mal wieder überlegt, ob ich nicht in Lateinamerika, insbesondere Brasilien, investieren sollte, da man doch überall vom voll-diversifizierten Welt-Depot als optimales Portfolio liest. Irgendwie hat sich das nie wie die richtige Entscheidung angefühlt und so habe ich es nicht gemacht. Rückblickend ist es natürlich immer leicht, schlau zu klingen. Aber schaut man sich den Kurs eines Lateinamerika-Index an, kann ich zumindest sagen, dass ich bisher nichts verpasst habe!

Wie bei Brasilien in der Vergangenheit bleibe ich auch bei Saudi-Arabien, Russland und der Türkei meinem Bauchgefühl treu. Ich plane nicht, speziell in diese Länder bzw. deren Indizes zu investieren, um ihren Anteil in meinem Depot auf den durch die „G20-BIP“ Benchmark vorgegebenen Anteil zu erhöhen. Ich habe nichts gegen Länder aus der Kategorie Emerging Markets (EM) im allgemeinen und halte sogar einen ETFs mit speziellem Fokus auf EM, allerdings regional auf Asien begrenzt. Ob ich mein Engagement im Bereich EM im Rahmen meines aktuell laufenden Portfolio-Umbaus noch weitere verstärke, verrate ich dann im dritten und abschließenden Teil meiner Mini-Serie.