Wie sieht dein Depot aus? (Teil 2) // Regionale Diversifikation

Meine Laufbahn als Aktionärin begann zwar schon deutlich vorher. Aber erst Anfang 2017 habe ich angefangen, mich etwas systematischer mit meinem Depot zu beschäftigen. 2017 war ungefähr der Zeitpunkt, an dem ich zum erste Mal ernsthaft über FIRE nachgedacht habe.

Damals habe ich zum ersten Mal analysiert, wie sich mein Wertpapier-Portfolio zusammensetzt. Ich habe mir dabei ausschließlich angeschaut, in welche verschiedenen Regionen und Ländern ich zu dem Zeitpunkt investiert war. Dabei ist mir aufgefallen, dass ich extrem stark und deutlich überproportional in Deutschland und Europa investiert war. Das lag an zwei Dingen:

- Ich hatte durch einen seit Jahren laufenden, monatlichen 100€-Sparplan auf einen Fonds mit europäischem Fokus eine hohe Position in diesem Bereich aufgebaut

- Zusätzlich hatte ich in den Jahren nach dem Berufseinstieg bei meinen Einmalkäufen hauptsächlich DAX- und MDAX-ETFs gekauft (typischer Home Bias!)

In der APAC (Asia Pacific) Region war ich 2017 hingegen kaum investiert. Daher habe ich mir 2017 vorgenommen, meine Zukäufe ab diesem Punkt hauptsächlich auf diese Region zu konzentrieren. So würde sich das Ungleichgewicht im Zeitverlauf automatisch auszugleichen. Rebalancing halte ich bei noch stark wachsenden Depots für kostspielig und unnötig.

Das Ziel: Hohe Diversifikation

Die Idee hinter Diversifikation, also dem Verteilen seiner Investments auf verschiedene Positionen, ist die Minimierung des Risikos. Sind zwei Investments nicht miteinander korreliert, dann bedeutet das, dass man aus dem Verlauf des Aktienkurs eines Unternehmen nicht den Verlauf des Aktienkurs eines anderen Unternehmens vorhersagen kann. Noch besser als keine Korrelation wäre für minimales Risiko eine negative Korrelation (auch Antikorrelation genannt). Dann würde das Sinken des Kurses eines Investments das Steigen des Kurses eines anderen Investments vorhersagen. Besitzt man ein Portfolio von möglichst gering bzw. negativ miteinander korrelierten Investments, ist dieses besonders risikoarm.

Oft wird von Gold behauptet, dass es eine negative Korrelation zu Aktien habe. Die Corona-Krise hat erneut gezeigt, dass diese negative Korrelation beiweitem kein Naturgesetz ist. Der Goldpreis fiel am Anfang der Krise gemeinsam mit den Aktienkursen und steigt jetzt genauso wie die Aktien wieder. In akuten Krisen funktioniert der Kapitalmarkt oft anders als man es erwarten würde.

Fonds und insbesondere ETFs nutzen bereits durch ihre Funktionsweise das Prinzip der Diversifikation, da man nie in nur ein Unternehmen investiert, sondern immer in viele verschiedene Unternehmen. Die Möglichkeiten zu diversifizieren sind dabei groß: Nach Regionen/Ländern, Industrien, Unternehmensgröße und natürlich auch nach Anlageklasse (Immobilien, Rohstoffe, Anlagen, Aktien, etc.) kann man diversifizieren, um sein Risiko eines Verlusts während eines Börsencrashs zu senken. Manche Diversifikationskriterien sind im eigenen Portfolio einfacher umzusetzen als andere, manche aber auch so gut wie gar nicht.

- Beispiel Regionen: Es ist ziemlich leicht, ETFs auf Indizes aus verschiedenen Regionen der Welt zu kaufen. Die ETFs bzw. verschiedenen Indizes enthalten immer eine Vielzahl an Unternehmen, z.B. 30 beim DAX und 500 beim S&P 500. Somit erreicht man bei einem Investment in diese Länder-Indizes automatisch auch eine gewisse Diversifikation nach Industrien. Da in diesen bekannten Länder-Indizes jeweils die größten Unternehmen des Landes vertreten sind, ist die Diversifikation nach Unternehmensgröße hingegen eher schlecht

- Beispiel Unternehmensgröße: Besonders kleine und junge Unternehmen und Startups sind meist nicht an der Börse vertreten. Auch wenn es spezielle Fonds und ETFs gibt, die sich auf „SmallCap“, „MidCap“ oder „LargeCap“ (also Unternehmen mit kleiner, mittlerer oder hoher Marktkapitalisierung) konzentrieren, so bilden diese immer nur einen Ausschnitt der Unternehmen in diesem Bereich wieder, nämlich jene Unternehmen, die sich für einen Börsengang entschieden haben. Möchtest du in nicht-börsennotierte Unternehmen investieren, wird es deutlich komplizierter als der Kauf eines ETFs. Für Privatanleger mit kleinen Investitionssummen ist es ohne zwischengeschaltete Vermittler (wie Seematch oder Private Equity Fonds) oft auch gar nicht möglich, in diesem Segment zu investieren.

Obwohl eine regionale Diversifikation besonders einfach umzusetzen ist war mein Depot 2017 extrem weit davon entfernt. Ich habe mir damals vorgenommen, dies zu ändern. Wie sieht mein Depot also heute aus?

Die regionale Aufteilung meines Depots heute

Inzwischen habe ich geschafft, eine ausgewogene Verteilung zwischen den drei großen Weltregionen Nordamerika (hauptsächlich USA), Europa (inkl. Deutschland) und APAC (Indien, China, Singapur, Hongkong, Australien, Neuseeland, …) in meinem Portfolio zu erreichen. Die drei großen Regionen machen jeweils ungefähr ein Drittel meines Portfolios aus, wobei APAC etwas stärker vertreten ist und Europa etwas weniger.

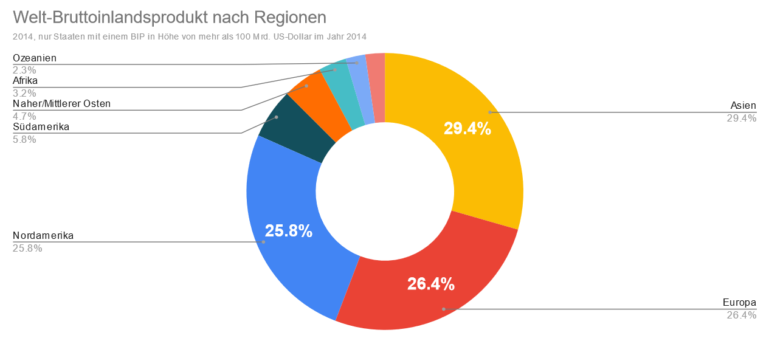

Schaut man sich die Wirtschaftskraft der verschiedenen Regionen der Welt an, ist die Verteilung ähnlich. Die Regionen APAC, Europa und Nordamerika sind zusammen für etwa 80% des Welt-Bruttoinlandsprodukts (BIP) verantwortlich und tragen jeweils etwa gleiche Teile bei, mit einem kleinen Vorsprung für APAC.

(Stand: August 2015)

Die restlichen 20% des Welt-Bruttoinlandsprodukts kommen zum Teil aus Ländern, deren Kapitalmarkt vergleichsweise klein ist. Die Anzahl Unternehmen, in die man über die Börse investieren kann, ist begrenzt. Zudem spiegeln die Unternehmen, die in diesen Ländern doch an der Börse sind, nicht unbedingt die tatsächliche Wirtschaftskraft des Landes wieder.

Nicht in alle Länder kann man an der Börse investieren

Nehmen wir als Extrembeispiel Algerien. An der Algiers Stock Exchange sind nur 5 Unternehmen gelistet, deren Marktkapitalisierung zusammen deutlich weniger als 1% des algerischen Bruttoinlandsprodukts darstellt. Zum Vergleich: In Deutschland beträgt diese Relation ca. 44% und in Marrokko 51%.

Die 5 börsennotierten algerischen Unternehmen sind nicht repräsentativ für die algerische Wirtschaft. Somit kann man an der Börse nicht „in Algerien“ als Land investieren. In Deutschland ist dieser Wert mit 44% im Vergleich zu anderen Industrienationen auch vergleichsweise klein. Das liegt daran, dass ein großer Teil unserer heimischen Wirtschaftskraft vom Mittelstand erzeugt wird, also mittelgroßen Unternehmen, die oft noch in Familienbesitz und selten an der Börse gelistet sind.

Alternative: Fokus auf die großen Länder

Als Faustregel gilt: Wirtschaftlich nicht so weit entwickelte Länder besitzen oft auch keinen so entwickelten oder repräsentativen Kapitalmarkt. Strebt man ein regional ausgeglichenes Portfolio an, ist meiner Meinung nach das gesamte Welt-Bruttoinlandsprodukt aus diesen Gründen keine gute Benchmark. Ich habe stattdessen die Anteile der 20 größten Industrienationen (nicht ganz identisch mit den politischen G20) an deren gemeinsamen „G20-BIP“ als Vergleich ausgewählt. Diese Ländern decken zusammen ca. 80% des Welt-BIPs ab und bieten in den meisten Fällen einen ausreichend großen und damit halbwegs repräsentativen Kapitalmarkt. Somit hat man über die Investition in den jeweiligen Länder-Index eine gute Chance, an der gesamtwirtschaftlichen Entwicklung des Landes zu partizipieren.

Schaut man sich hier wieder die drei großen Regionen an, sieht man, dass APAC und Nordamerika jeweils ungefähr ein Drittel zum „G20-BIP“ beitragen, während Europa ca. ein Viertel beiträgt und die restlichen G20-Ländern ca. 9%. Hinter diesem „G20-Rest“ verbergen sich aktuell Brasilien, Russland, die Türkei und Saudi-Arabien.

Warum ich mit der Untergewichtung dieser Länder in meinem Portfolio zufrieden bin und nicht in diese Länder investieren möchte, erzähle ich in einem separaten Post. Die regionale Verteilung meines Depots sieht also schon recht nah an meinem idealen Zielbild aus, oder?

Der Teufel steckt im Detail

Betrachtet man nur die großen drei Regionen Nordamerika, Europa und APAC, passen deren Anteile in meinem Depot tatsächlich schon ziemlich gut zu meiner Idealvorstellung eines regional gut diversifizierten Portfolios. Allerdings verdeckt die Einteilung in nur drei Regionen einige Unstimmigkeiten innerhalb einzelner Region. Zunächst zum Vergleich wieder die Anteile der Regionen am BIP der 20 größten Industrienationen der Welt, diesmal aber mit separat ausgewiesenen Anteilen von Deutschland, China und Japan.

Bei Nordamerika ist es noch einfach zu berechnen wie sich die einzelnen Länder zueinander verhalten, da hier nur drei Länder involviert sind: die USA machen ca. 85% des nordamerikanischen BIPs aus. In meinem Portfolio tragen amerikanische Aktien über 97% des Nordamerika-Anteils bei. Da der amerikanische Aktienmarkt der größte und wichtigste der Welt ist, sind wohl die wenigsten Depots innerhalb ihres Nordamerika-Anteils exakt ausbalanciert. Es gibt auch meines Wissens nach auch keinen Nordamerika-ETF, der explizit die USA ausschließt und nur Kanada und Mexiko enthält. Gerade Mexiko wird von den Börsen-Index-Konstrukteuren oft auch gar nicht Nordamerika, sondern der separaten Kategorie „Lateinamerika“ zugerechnet.

Bei Europa wird es schon deutlich schwieriger, da hier nicht jeder Index eine identische Definition verwendet, welche europäischen Länder tatsächlich enthalten sind in einem europäischen ETF. Der Einfachheit halber konzentriere ich mich hier erst einmal auf Deutschland vs. Resteuropa, denn ich weiß ja bereits aus meiner alten Aktienanalyse 2017, dass ich in Deutschland stark überproportional investiert bin. Deutschland trägt 6,2% zum BIP der 20 größten Länder bei, während die restlichen europäischen Länder 17,7% beitragen. In meinem Portfolio macht Deutschland allerdings deutlich mehr als ein Viertel des Europa-Anteils aus: Ganze 63% des Europa-Anteils entfallen in meinem Depot auf Deutschland.

Zuletzt schaue ich mir in der APAC Region China und Japan separat an, die zweit- und drittgrößten Volkswirtschaften der Welt. China trägt (gemessen an den Werten von 2014) 16,8% zum Welt-BIP bei, während 7,4% Japan zuzuordnen sind. Damit tragen sie innerhalb der APAC-Region 50% (China) bzw. 22% (Japan) zum BIP bei. In meinem Depot trägt China aktuell 38% zur APAC-Region bei und Japan nur ca. 7% statt 22%.

Wenn ich also eine möglichst der anteiligen Wirtschaftskraft entsprechende Verteilung meines Depots auf verschiedene Regionen und große Länder anstrebe, gibt es innerhalb der einzelnen Regionen immer noch einiges an Dysbalancen auszugleichen. Doch wie sieht es hinsichtlich der Industrien aus, in die in investiert bin? Sind diese ähnlich schief oder – durch Zufall – deutlich besser diversifiziert? Um diese Frage sowie mein Fazit bezüglich der Diversifikation meines aktuellen Portfolios wird es in Teil 3 dieser Mini-Serie gehen. Hier geht es zurück zum Teil 1 der Depot-Serie.

Wie sieht die regionale Verteilung deines Portfolios aus? Investierst du so, dass du möglichst nah an die Anteile am Welt-BIP herankommst? Bist du in manche Länder (bewusst?) nicht investiert?

Warum machst Du es Dir so kompliziert und investierst nicht einfach in einen ACWI oder All World ETF?

Hi,

danke für die Frage! Wenn du dir die regionale Verteilung des ACWI/All World anschaust, siehst du, dass diese vermeintlich globalen Fonds eine starke regionale Konzentration aufweisen. Über 55% des Fondsvolumens ist in den USA investiert. Das entspricht nicht meinen Anlagepräferenzen. Daher baue ich mir meine eigene regionale Diversifikation. Etwas aufwändiger, aber deutlich mehr Kontrolle.

Liebe Grüße

Jenni

Hi Jenni,

wie gehst du bei der Ermittlung deiner regionalen Gewichtung vor? Wenn du jetzt bspw. einen europäischen etf hast, rechnest du den DE-Anteil des etfs * dem Anteil des etfs an deinem Portfolio? So kann es ja nur gehen, oder?

Du berücksichtigst dann aber nur das „Heimatland“ der vom etf abgedeckten Unternehmen und nicht die Zielmärkte, oder?

Mich hat am msci world auch zunächst die US-lastigkeit gestört, aber nachdem ich mich weiter damit befasst habe und die „big player“ ihre Wirtschaftsaktivitäten weltweit am laufen haben, hat sich der Punkt für mich nahezu in Wohlgefallen aufgelöst. Wobei auch ich den msci world noch nicht für ausreichend/meinen Vorstellungen entsprechend regional diversifiziert halte und plane etwa nachzusteuern durch ergänzende regionale etfs.

Hallo Medea,

genau, ich habe für alle ETFs nachgeschaut, welche regionale Zusammensetzung sie ausweisen und dies jeweils mit ihrem Anteil an meinem Portfolio gewichtet. Damit habe ich also eine Sicht auf die Herkunftsländer der Unternehmen in meinem Depot. Diese verkaufen ihre Produkte und Dienstleistungen natürlich nicht nur im jeweiligen Heimatland, sondern weltweit – das ist richtig. Die regionale Verteilung des Bruttoinlandsprodukts, die ich als Benchmark bzw. Zielverteilung nutze, bildet diese Effekte je nach Produktkategorie teilweise ähnlich ab, z.B. fließen die Gewinne, die Facebook mit deutschen Werbekunden macht, über Irland in die USA und zählen nicht ins deutsche BIP. Teilweise passt die Logik natürlich aber auch nicht: Die Autos, die VW in Mexiko baut und von dort in die USA exportiert, werden in der BIP-Logik in Mexiko verbucht und damit anders behandelt als bei meiner Depot-Herkunftsanalyse, die VW als deutsches Unternehmen zählt. Wahrscheinlich gleicht sich das alles global gesehen immer wieder aus, mit einem leichten Übergewicht für Amerika.

Am Ende ist es aber ja immer eine persönliche Entscheidung, welchen Zielanteil man den verschiedenen Regionen in seinem Portfolio einräumen möchte. Ich habe mich ja auch bewusst gegen einige große Länder entschieden (Brasilien, Russland, die Türkei, Saudi-Arabien), obwohl diese für das Welt-BIP ziemlich relevant sind.

Mit welchem ETF willst du denn noch bei der Diversifikation nachsteuern?

Viele Grüße

Jenni

Hi Jenni,

ich liebäugele mit anderen regionalen ETFs, weil mir die Zusammensetzung insbesondere des EM-ETF nicht ganz passt von der Abdeckung und Gewichtung der Länder. Tatsächlich habe ich gerade mal mein aktuelles ETF-Depot zur regionalen Gewichtung ausgewertet, bisher hatte ich das nur „gefühlsmäßig“ abgeschätzt aber spätestens jetzt ist klar, wie groß auch bei mir der Home Bias (Dank MDAX-ETF) ist. Die größten Länder sind demnach DE (37%) und US (Dank World ETF, 25%) gefolgt von CN (9%). Das Depot ist aber noch jung und erst im Aufbau, ich werde deshalb auch über die weiteren Zukäufe bzw. Sparpläne die Ländergewichtung anpassen. Eigentlich ist der Home-Bias sogar noch größer, denn ich habe noch „Altlasten“ in Form von aktiven Fonds, die Schwerpunktmäßig in Deutschland investiert sind, welche ich bei der Auswertung außen vor gelassen habe. Vermutlich schmeiße ich die aufgrund ihrer laufenden Kosten aber ohnehin noch raus.

In der Finanztest war letztens ein Beitrag über regionale ETFs die Schwellen- und Entwicklungsländer regionaler abbilden als ein klassischer EM-ETF. Eventuell werde ich mich an diesen bedienen. Ich finde deinen Ansatz, sich am weltweiten BIP zu orientieren eigentlich sehr ansprechend, aber weiß noch nicht ob ich diesen Ansatz für meine Strategie übernehmen werde oder was sonst sinnvollerweise eine Benchmark für die regionale Diversifizierung sein könnte. Auch deine Überlegungen zu einem ETF Europa ex Deutschland kann ich gut verstehen x)

Hallo

Danke für den Artikel. Ich frage mich allerdings, welche Logik deine Präferenz hat? Es werden doch auf der Welt nur alle öffentlich zugänglichen Aktiengesellschaften in einem ETF gehandelt. Wenn man davon ausgeht, dass der Markt im Wesentlichen transparent ist, dann hat jedes Unternehmen in jeder Sekunde einen „wahren“ Wert mit all den Informationen, die verfügbar sind. Dieses drückt sich aus im Market Cap. Natürlich ist es so, dass momentan die USA im ACWI sehr hoch gewichtet sind. Und ich verstehe ein gewisses Unwohlsein. Aber: Dieser hohe Anteil von USA ist begründet. Dieses liegt an den amerikanischen Marktführern in vielen Technologie-Bereichen. Diese Unternehmen haben auch einen hohen Exportanteil – z.B. Apple 64%, d.h. ein großer Teil der Bewertung betrifft also im Prinzip nicht den amerikanischen Markt sondern ihre weltweite Dominanz. Im Prinzip ist wahrscheinlich der amerikanische Markt, wenn man seine einzelnen Branchen anschaut nicht wesentlich höher gewichtet als die anderen regionalen Märkte. Sind die dominierenden amerikanischen Technologie-Unternehmen übergewichtet? Wer kann schon in die Zukunft schauen. Wenn ich andere Märkte z.B. Deutschland jetzt relativ höher gewichte, würde ich die existierenden Unternehmen wie z.B. Siemens über die momentane „wahre“ Gewichtung bewerten – bzw. glauben, dass in der Zukunft dieses Unternehmen relativ stärker wächst als die amerikanischen. Woher kommt dieser Glaube? Besten Dank

Hallo Odilo,

danke für deinen Kommentar. Wenn ich es richtig verstehe, nimmst du bei deiner Argumentation implizit an, dass der Aktienmarkt als annähernd vollkommen gesehen werden kann, jedenfalls was die Bewertung von Unternehmen/Ländern relativ zueinander angeht. Du verwendest hier das Wort „transparent“. Daher sei die hohe Marktkapitalisierung der amerikanischen Firmen im Vergleich zu Firmen/Aktienmärkten anderer Länder deiner Ansicht nach basierend auf einem „inhärenten“ Wert deiner Meinung nach gerechtfertigt.

Dieser impliziten Annahme möchte ich widersprechen. Zum einen gibt es die Privatanleger, die in Amerika genauso wie in Deutschland häufig einem Home Bias unterliegen. Ich würde aber hier argumentieren, dass der Home Bias nicht gleichmäßig ausgeprägt ist zwischen Amerika und dem Rest der Welt. Viele Amerikaner halten wirklich ausschließlich amerikanische Aktien (und kennen den Begriff Home Bias nicht einmal). Wohingegen wir hier in Deutschland den Bias eher als Verzerrung sehen (sieht man ja auch in meinem Portfolio). 100% Übergewichtung des Heimtlands kommt aber außerhalb Amerikas deutlich seltener vor.

Dazu kommen auch professionelle Anleger/Fonds in Amerika, die nicht so stark im Ausland engagiert sind, einfach weil das deutlich komplexer ist (z.B. Sprachbarrieren bei Unternehmensberichten, die man zur Analyse bräuchte). Der Bias hier heißt Verfügbarkeitsheuristik.

Ich halte den amerikanischen Aktienmarkt auf Grund dieser Biases daher für überbewertet und die Wirtschaftsleistung für aussagekräftiger. In die Wirtschaftsleistung fließt ja ein Effekt, wie du ihn für die Technologie-Unternehmen beschrieben hast, ebenso ein.

Ich hoffe, das erklärt meine Ansicht etwas besser.

Viele Grüße

Jenni

… danke für den Artikel. Ich habe ihn vor einer Weile erstmalig gelesen – gerade ein zweites Mal. Und jetzt will die Frage doch raus: Ein Index bindet nach meinem Verständnis gut laufende Unternehmen des betrachteten Marktes ein. Das impliziert, dass nicht gut laufende Unternehmen aus dem Index genommen werden – siehe Lufthansa im Juni 2020 (DAX). Wenn ich mir einen weltweiten Index anschaue, passiert das auch – ergo bildet der Index in meinen Augen prosperierende Unternehmen in den jeweiligen Ländern ab. Wozu dann eigenständig „eingreifen“. Tut das nicht schon der Markt?

Hallo Jette,

es gibt viele gute Argumente, es genau so zu machen. Daher wird ja auch immer (zu Recht!) empfohlen einfach den ACWI oder World+EM zu kaufen. Als ich damals mit dem Investieren angefangen habe, kannte ich diesen Ratschlag nicht (ist ja auch schon lange her, da gab’s noch nicht so viele gute Informationsquellen und Angebote wie heute). Durch die Unwissenheit habe ich mir einen starken Home Bias „eingefangen“, den ich nun „mühsam“ bekämpfen muss. (klingt alles dramatischer als es ist ;))

Die Herausforderung des Ungleichgewichts habe ich als Chance gesehen, darüber nachzudenken, wie ich mein Depot gewichten möchte. Für die Gewichtung nach Marktkapitalisierung spricht genau das, was du sagst: wächst ein Unternehmen nicht genug (bzw. genauer: steigt sein Aktienkurs zu langsam im Vergleich zu Konkurrenten), fällt es aus dem Index heraus. Das ist ein möglicher Weg.

Gleichzeitig ist es aber ja auch wichtig zu diversifizieren. Diversifikation ist wichtig, um bei negativen Verläufen einzelner Aktien das Risiko zu streuen. Andersherum erwarten wir aber auch, dass kleinere Werte tendenziell eine stärkere Performance hinlegen als große, relativ träge Giganten – eben unter Inkaufnahme einer höheren Volatilität.

Darum werden den developed markets die emerging markets beigemischt, auf Grund dieser Hoffnung auf höhere Rendite. Aber da wir auch nicht zu viel Schwankungen wollen, setzen wir nicht ausschließlich auf EM. Investieren ist also immer ein Tradeoff zwischen der Konzentration auf die aktuell besten Unternehmen und Diversifikation, um auch die Stars von morgen im Portfolio zu haben, auch wenn die heute noch nicht die Topperformer sind (aber ganz gut laufen).

Eine ähnliche Idee steckt hinter meiner Gewichtung nach BIP statt nach Marktkapitalisierung. Implizit sagt meine Gewichtung, dass ich den amerikanischen Aktienmarkt für überbewertet halte im Vergleich zu anderen Regionen. Der amerikanische Aktienmarkt ist der größte der Welt und erhält durch den Home Bias der amerikanischen Privatanleger und institutionellen Investoren am meisten Geld. Wird das in Zukunft so bleiben? Das kann uns nur eine Glaskugel sagen! Ich persönlich fühle mich mit dieser Gleichgewichtung der drei großen Regionen einfach wohler als mit 60% Amerika. Ob ich damit wirklich mehr Rendite erwirtschaften werde, ist fraglich. Schaut man sich z.B. die Rendite-Unterschiede zwischen dem MSCI World Index und dem MSCI World equally weighted an, gibt es da kaum Unterschiede. Am Ende ist es also irgendwo einfach ein Bauchgefühl. Ich investiere ja z.B. auch nicht in Russland, Brasilien, Saudi-Arabien oder der Türkei (abseits der kleinen World-Position, die ich besitze). Diese Länder sind bei mir im Gegensatz zu einem klassischen Weltportfolio stark untergewichtet. Das ist natürlich auch ein Abweichen von einer rein passiven Strategie. Aber ich fühl mich dabei besser und das ist immer noch das wichigste 🙂

Nachahmen muss man das nicht und gerade Newbies, die einfach von Anfang an World+EM bzw. ACWI kaufen können, würde ich es wie gesagt auch nicht empfehlen.

Ich hoffe, dass erklärt es ein bisschen besser.

Viele Grüße

Jenni