Wie sieht dein Depot aus? (Update) // Regionale Diversifikation und zukünftige Sparpläne

Vielleicht erinnerst du dich noch: Im Mai letzten Jahres habe ich mein Depot genauer unter die Lupe genommen. Wie steht es um die regionale Diversifkation? Bin ich unbewusst in bestimmten Branchen (zu) stark investiert? Heute möchte ich hierzu ein Update teilen, denn inzwischen konnte ich umsetzen, was ich mir damals vorgenommen hatte.

Zur Erinnerung: Kurzer Rückblick

Der Auslöser: Stand 2017

Als ich 2017 das allererste Mal eine Analyse durchgeführt habe, wie die regionale Verteilung meiner Aktieninvestments aussieht, war ich ziemlich geschockt: Deutlich über 60% meines Depots waren in europäische Werte investiert. Deutschland machte dabei ein Drittel aus, verglichen mit einem deutschen Anteil von nur ungefähr 20% an der gesamten europäischen Wirtschaftskraft. Asien war in meinem 2017er-Depot massiv unterrepräsentiert.

Gründliche Zwischenbilanz: Stand Mai 2020

Also investierte ich in den Folgejahren hauptsächlich außerhalb Europas und zog im Mai 2020 eine Art Zwischenbilanz. Die für den Aktienmarkt relevantesten Weltregionen Asien, Europa und Nordamerika hatte ich in eine für mich zufriedenstellende Balance bringen können. Dabei habe ich mich entschieden, mich grob am Anteil der Regionen zum BIP der 20 wirtschaftsstärksten Länder der Welt zu orientieren. Die meisten globalen Aktienindizes, wie z.B. der MSCI All Country World Index (ACWI), legen bei der Gewichtung nicht die Wirtschaftskraft (BIP) eines Landes, sondern die Marktkapitalisierung des einheimischen Aktienmarkts zu Grunde. Daher beträgt der Anteil der USA am MSCI ACWI fast 60%. Ob das die „richtige“ Gewichtung ist, da gibt es viele Argumente dafür und dagegen. Ich verweise da auf meinen Ursprungsartikel und seine Kommentare. Ich persönlich strebe für mein Depot einen Nordamerika-Teil von ca. einem Drittel an.

Diversifikation innerhalb der Regionen

Auch wenn die drei für mich relevanten Weltregionen schon recht ausgewogen waren in meinem Portfolio, steckte der Teufel wie so häufig im Detail. Denn der Deutschland-Anteil innerhalb Europas war weiterhin deutlich höher als ich mir das wünschte. Und auch Japan war innerhalb Asiens noch unterrepräsentiert, da die allermeisten Asien-ETFs Japan explizit ausschließen. Ich hatte aber versäumt, Japan separat hinzu zu kaufen. Damals schätzte ich, dass ich nach ca. 6 bis 9 Monaten mit dem Depotumbau fertig sein würde. Denn einen Teil des Umbaus konnte ich durch den Verkauf eines aktiv gemanagten Europa-Fonds angehen und der Rest würde durch die Investition von jeweils mehreren monatlichen Sparraten als Einmalanlage passieren.

Doch es kam natürlich anders als gedacht. Durch meine Entscheidung, mir ein Auto auf Kredit zu kaufen statt es aus meinen Ersparnissen / dem Depot zu bezahlen, sowie einen Jobwechsel mit neuer Gehaltsstruktur sank meine monatliche Sparrate. Der Depotumbau ging also langsamer voran. Jetzt nach 13 Monaten ist das Projekt aber endlich abgeschlossen!

Wie sieht dein Depot heute aus?

Das Ziel meiner Investitionen des vergangenen Jahres war es, das damals bereits gute Verhältnis zwischen den drei Weltregionen aufrecht zu erhalten. Das hat funktioniert:

Dabei wollte ich aber gleichzeitig den Anteil Japans innerhalb Asiens erhöhen, den Anteil der USA innerhalb von Nordamerika (was ich als USA, Kanada und Mexiko definiere) moderat senken und den Deutschlandanteil innerhalb Europas weiterhin konsequent senken, um meinen früheren Home Bias auszugleichen. Der USA-Anteil innerhalb Nordamerikas liegt jetzt bei 87% (Zielwert: 85%). Japan trägt jetzt 17% zu meinem APAC-Depot bei (Zielwert: 22%) statt vorher nur 7%. Und den Deutschland-Anteil innerhalb Europas konnte ich von 63% letztes Jahr auf jetzt auf 40% senken. Immer noch ein starker Home Bias, aber nicht mehr so schlimm wie letztes Jahr.

Kurzer Exkurs: Mein Eindruck zur Getquin App

Da das Zusammensuchen der ganzen regionalen Aufteilungen der ETFs in meinem Portfolio bei der letzten Aktion so extrem lange gedauert hat, hatte ich diesmal gehofft, mir ein wenig Arbeit sparen zu können. Die Getquin-App, die im Moment von so gut wie jedem Finanz-Influencer beworben wird, bietet die Möglichkeit, sein Portfolio zu importieren und sich anschließend genau solche Analysen, z.B. zum Anteil der Regionen am Depot, anzeigen zu lassen. Dachte ich zumindest!

Der Import meiner beiden Depots per CSV/PDF-Upload hat trotz vieler Versuche weder bei Onvista noch bei der ING geklappt. Die entsprechende Fehlermeldung war extrem kryptisch und hat mich nicht weitergebracht. Der Link auf den angeblichen Hilfeartikel tot. Schon mal kein guter erster Eindruck. Als ich den entsprechenden Hilfe-Artikel dann über Umwege doch gefunden habe, konnte ich immerhin verstehen, warum es nicht geklappt hat. Man soll nämlich nicht einfach seine Depotübersicht hochladen für den Import, sondern jeden einzelnen Kaufbeleg für jede einzelne Aktie. Für die meisten meiner Aktien in meinem ING-Depot, die ich teilweise schon mehr als ein Jahrzehnt besitze, habe ich diese Abrechnungen gar nicht mehr. Und selbst wenn, würde der automatische Import wahrscheinlich auch nicht funktionieren, da sich die Darstellung des Belegs inzwischen sicherlich ein paar Mal verändert hat. Auch die Direktverknüpfung von App und Depot (mit Eingabe der PIN, was sicherlich nicht für jeden etwas ist) hat bei mir nicht funktioniert.

Also habe ich leicht genervt die 29 Positionen meiner beiden Depots doch manuell eingepflegt. Dabei habe ich alle Käufe, die ich nicht mehr genau datieren konnte bzw. wollte, einfach alle am gleichen Tag 2018 platziert. Der zeitliche Verlauf meines Depots ist mir für meine Analysen zur regionalen Diversifikation ziemlich egal. Insgesamt scheint mir die Depotverlaufskurve hauptsächlich dann interessant, wenn man keinerlei Zukäufe durch neue Sparraten mehr tätigt. Ansonsten wächst das Depot ja quasi „automatisch“ durch frisches Geld.

Für die regulären ETFs konnte ich nach all dem Aufwand dann auch tatsächlich die jeweiligen Regionen-Anteile aus der App in meine Auswertungstabelle übertragen. Nur für die wenigen aktiven bzw. spezialisierten Fonds (Immobilien, Anleihen, Wasser), die ich besitze, habe ich die entsprechende regionale Aufteilung dann noch bei Finanzen.net nachgeschlagen. An einer Stelle, nämlich beim UBS MSCI World Socially Responsible ETF (LU0629459743), waren die Daten in der Quin-App definitiv falsch, was man schon daran erkennen konnte, dass sich die angegebenen Länder-Anteile auf mehr als 100% aufsummiert haben. Meine Vermutung ist, dass dem Datenlieferant für die App, L&S, wohl beim Schweiz-Anteil von angeblich 24% ein Tippfehler unterlaufen ist. Die restlichen Länder-Anteile erschienen mir recht plausibel, sodass ich nicht alle Werte doppelt geprüft habe. Der genaue Länderanteil schwankt bei länderübergreifenden ETFs sowieso je nach Börsenentwicklung täglich, sodass solche Analysen immer nur eine grobe Näherung darstellen.

Mein Fazit zur App: Die Portfolio-Analyse-Funktionen sind begrenzt, da gibt es mit Portfolio Performance und anderen Tools sicherlich bessere Möglichkeiten (die mir aber bisher auch nicht besonders gefallen haben). Am Ende hat man mit seinen eigenen Tabellen die größte Flexibilität und kann die gewünschte Genauigkeit und Zuordnung vornehmen. Ich finde es zum Beispiel weiterhin nicht verständlich, warum Südkorea als Emerging Market / Schwellenland gezählt wird.

Der Fairness halber möchte ich aber natürlich auch erwähnen, dass die Portfolio-Analyse-Funktionen meinem Verständnis nach gar nicht im Fokus der App stehen. Sie ist eher eine Art soziales Netzwerk, in dem man seine Aktienkäufe und -verkäufe mit anderen diskutieren und sich dafür Likes abholen kann. Ich bin mit meinem langweiligen Buy-and-Hold-Ansatz damit definitiv nicht die Kernzielgruppe und wohl auch schon etwas älter als der Durchschnittsnutzer, denn das viele „Blinken“ durch sich ständig aktualisierende Echtzeitkurse nervt mich eher, als dass ich es interessant finde 😉

Blick in die Zukunft

In den letzten paar Jahren habe ich mein Depot ausschließlich durch Einmalinvestments vergrößert und hatte keinerlei Sparpläne. Dafür gab es zwei Gründe, die ich auch in diesem Artikel schon einmal etwas genauer erläutert habe. Zum einen hatte ich mir die große regionale Imbalance bzw. den starken Home Bias in meinem 2017er-Depot unter anderem durch einen nicht durchdachten Sparplan mit eingebrockt. Um ein besseres Gleichgewicht herzustellen, hatte ich mir im Mai letzten Jahres nach der Regionen-Analyse spezifische Investitionsschwerpunkte überlegt, die mich zu meinem heutigen, besser ausbalancierten Depot gebracht haben. Diesen Plan umzusetzen war über Einmalinvestments am einfachsten. Der zweite Aspekt gegen Sparpläne war für mich damals das Thema Kosten bzw. begrenzte Auswahl. Doch in diesem Punkt hat sich in den vergangenen 12 Monaten eine Menge getan!

Bei meiner anderen Depotbank, der ING, sind inzwischen alle ETF-Sparpläne dauerhaft kostenlos. Es gibt nur wenige ETFs, welche die ING nicht zum Kauf anbietet. Damit ist das investierbare Universum nicht so stark beschränkt wie es zum Beispiel bei Trade Republic der Fall ist, wo man derzeit nur iShares ETF-Sparpläne einrichten kann (Nachtrag durch einen Kommentar: auch das hat sich inzwischen verändert! Als Anleger profitieren wird in letzter Zeit von vielen Neuerungen und mehr Flexibilität). Zudem hat die ING quasi als Marketingaktion die Hürde von 25 Euro Mindestsparrate abgeschafft, was in der Realität wahrscheinlich sehr wenig genutzt wird, aber natürlich trotzdem eine super Sache ist. Tatsächlich werde ich diese neue Möglichkeit für die Zukunft auch tatsächlich nutzen!

Meine neuen Sparpläne

Ich habe mich entschieden, meine monatliche Sparrate über Sparpläne zu investieren und nicht mehr über Einmalkäufe. Dafür gibt es drei Gründe:

- Automatisierung ist gut: Ich bin mit der regionalen Verteilung meines Depots jetzt (bis auf das Deutschland-Übergewicht) zufrieden. Es kann also ab jetzt einfach quasi-automatisch so weiterlaufen.

- Kosten sind niedriger: Die kostentechnischen Rahmenbedingungen, die für mich für Einmalkäufe über Onvista-Freebuys sprachen, haben sich inzwischen positiv entwickelt

- Diesmal habe ich einen Plan: Durch die inzwischen deutlich intensivere Beschäftigung mit der regionalen Diversifikation meines Depots werde ich nicht wieder (wie vor 2017) durch „blind“ eingerichtete Sparpläne zu starke Übergewichte erzeugen

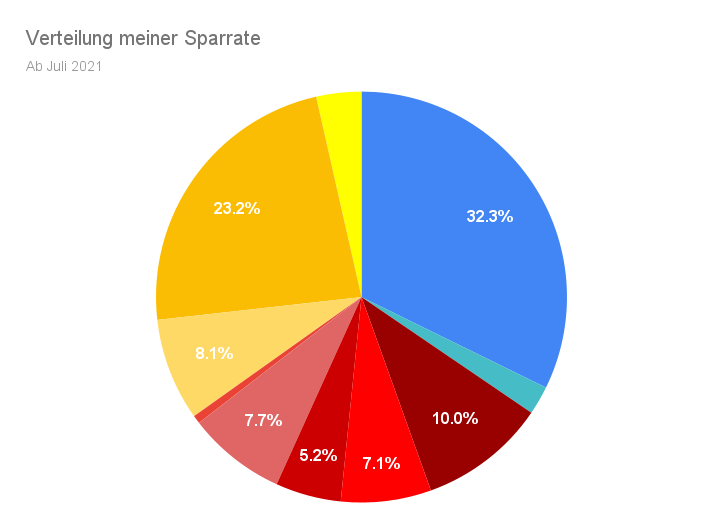

Konkret investiere ich ab Juli meine monatliche Sparrate grob analog der aktuell vorhandenen Aufteilung auf die verschiedenen Regionen und Länder – mit Ausnahme von Deutschland. Hier investiere ich weiterhin explizit nicht.

APAC

Der Japan-Anteil an der monatlichen Sparrate ist ein wenig größer als aktuell, da der Anteil von 17% in meinem Depot noch etwas unterhalb meiner Benchmark von 22% nach Wirtschaftskraft liegt. Hier investiere ich in einen Investable Market Index (IMI) ETF (IE00B4L5YX21), also einen ETF, der den gesamten japanischen Markt abdeckt. Damit sind 1200 Positionen, also sowohl die größten als auch kleinere japanische Unternehmen, enthalten. Das hat mir besser gefallen also nur den bekannten japanischen Nikkei-Index mit seinen 225 Positionen zu halten.

Das ist aber der einzige Fall, in dem ich bewusst einen etwas „teureren“ ETF gewählt habe, statt den allergünstigsten bei der ING sparplanfähigen zu nehmen. „Teurer“ muss man hier aber bewusst in Anführungszeichen setzen, denn dieser spezielle ETF hat nur eine Total Expense Ratio (TER) von 0,15% pro Jahr, ist also sehr günstig. Der günstigste Japan-ETF hätte aber tatsächlich nur 0,05% TER gekostet – verrückt, wie man auch hier die Preise immer weiter fallen sehen kann. Ich weiß noch, was für eine „Kampfansage“ die 0,09% TER von x-trackers 2014 waren.

Komplettiert wird mein APAC-Investment durch einen Asia Emerging Markets ETF (LU1781541849) mit 0,12% TER und einen Pacific ETF (IE00B52MJY50) mit 0,2% TER. Im Pacific ETF sind Aktien aus Australien, Neuseeland, Singapur und Hong Kong enthalten. Unternehmen, die an der Hong Konger Börse gelistet sind, sind allerdings auch im Asia EM ETF enthalten, aber dort zum Glück nicht besonders stark gewichtet, sodass ich die Überschneidung weniger tragisch finde.

Nordamerika

Für Nordamerika habe ich meine Sparplanrate auf zwei ETFs aufgeteilt. Mit dem kostengünstigen (0,1% TER) Vanguard FTSE North America UCITS ETF (IE00BKX55R35) investiere ich gleichzeitig in Kanada und die USA. Kanada ist auf Grund der Gewichtung des ETFs nach Marktkapitalisierung zwar nicht ganz so stark repräsentiert wie in meiner Benchmark, aber man muss hier ja auch nicht päpstlicher sein als der Papst. Würde ich separat in den kanadischen Markt investieren wollen, müsste ich eine deutlich höhere TER von mindestens 0.33% pro Jahr akzeptieren. Für die USA alleine gäbe es hingegen sogar noch günstigere ETFs: Der günstigste beginnt bei 0,04% TER! Ich fand meine Wahl daher einen guten Kompromiss.

Leider scheint der ING ein Fehler unterlaufen zu sein, denn als kostenloser Sparplan ist nur die ausschüttende Variante dieses ETFs verfügbar. Die thesaurierende Variante (IE00BK5BQW10), die ich lieber besparen würde, wird nicht als Sparplan angeboten, obwohl es eigentlich der gleiche Fonds ist. Ich habe dem ING-Support geschrieben und hoffe, dass sich das noch klären lässt. Bei allen anderen Sparplan-ETFs habe ich thesaurierende gewählt.

Ergänzt wird dieser ETF durch eine kleine Sparrate auf den MSCI Mexico (LU0476289466), der mit einer recht hohen TER von 0,65% zu Buche schlägt. Je „exotischer“ bzw. spezieller ein Investment ist, desto höher sind generell die ETF-Kosten. Bisher ist mein Investment in den mexikanischen Aktienmarkt aber recht gut gelaufen, sodass ich dieses als Diversifikation innerhalb des Nordamerika-Portfolios beibehalten wollte.

Europa

In Bezug auf die Diversifikation innerhalb der Region ist Deutschland innerhalb meines Portfolios weiterhin mein „Sorgenkind“. Ideal wäre ein Europa-Index unter Ausschluss von Deutschland. Da es so einen ETF aber nicht gibt, hatte ich mich im Rahmen meiner bisherigen Depot-Umbau-Aktion für zwei Einzelkäufe entschieden: Einen ETF auf den „Europa ex EMU-Index“, also im Kern UK, Schweiz und die nordischen Länder, sowie ergänzend dazu ein Frankreich ETF. So konnte ich mit zwei Käufen schnell Fortschritte bei der Diversifikation innerhalb Europas machen. Der „Nachteil“ des Europa ex EMU-ETFs: Er ist mit einer TER von 0,3% teurer als die separaten Einzelindizes auf den britischen (IE00B53HP851 – TER 0,07%), Schweizer (LU1681044720 – TER 0,25%) und skandinavischen Markt (LU1681044647 – TER 0,25%). Da die Sparpläne kostenlos sind, habe ich mich hier für die Einzelindizes entschieden. So habe ich auch mehr Flexibilität in der Zukunft.

Das Frankreich-Investment aus der Einmalanlage führe ich jetzt als Sparplan fort (IE00BP3QZJ36 – TER 0,25%). Dazu kommt noch eine ganz kleine Sparrate von 10 Euro pro Monat auf einen Osteuropa-ETF (LU1681043755 – TER 0,2%). Was zu einem tatsächlich ausgeglichenen Europa-Portfolio noch fehlt sind die BeNeLux-Länder und ein Südeuropa-ETF (Spanien, Portugal, Italien, ggf. Griechenland). Aber hier gibt es auf dem deutschen ETF-Markt noch keine guten Angebote. Ggf. rotiere ich die kleine Osteuropa-Sparrate im Laufe der Zeit auch etwas durch und bespare mal den spanischen, mal den italienischen Markt. Mal schauen…

Wann erreicht Deutschland seinen idealen Anteil innerhalb Europas?

Wie stark mein Home Bias im Depot ist, kann man am besten an folgender Rechnung sehen: Angenommen alle Aktienmärkte in den verschiedenen Regionen entwickeln sich ungefähr gleich, sodass das aktuelle Verhältnis der Länder/Regionen zueinander annähernd konstant bleibt. Obwohl ich keinen weiteren Cent in deutsche Aktien investiere, würde der Anteil Deutschlands am Europa-Depot durch die monatlichen Sparraten erst bei Erreichen von FIRE, also in ca. 14 Jahren auf ein halbwegs akzeptables Niveau von ca. 24% gefallen sein! Und wer weiß, wie sich die Wirtschaftskraft der Regionen und Länder untereinander bis dahin entwickelt hat. Da ich mit meiner Benchmark versuche, mich grob an der wirtschaftlichen Relevanz eines Landes auf der Welt zu orientieren, können sich hier in den nächsten 14 Jahren auf jeden Fall noch viele Veränderungen ergeben.

Zum Glück wird sich der Home Bias in der Realität dann doch etwas schneller auf ein akzeptables Niveau drücken lassen. Denn neben den monatlichen Sparraten werde ich auch weiterhin mehrmals im Jahr Einmalinvestments über meine Onvista-Freebuys tätigen, z.B. im Winter, wenn ich einen Teil meines Bonus ausgezahlt bekomme. Ich werde auch in Zukunft immer mal wieder über die regionale Diversifikation meines Depots berichte. Durch die Sparpläne ist jetzt erst einmal alles mehr oder weniger auf Autopilot, was mir gut gefällt. Erst beim nächsten Einmalinvestment muss ich mir kurz Gedanken machen, wo das Geld hinfließt. Vielleicht sind die bisher noch gar nicht repräsentierten europäischen Länder hierfür ja eine gute Idee?

Ist dir die regionale Diversifikation deines Portfolios wichtig? Welchen Anteil der einzelnen Regionen strebst du an? Nutzt du dafür die Marktkapitalisierung oder andere Gewichtungsfaktoren? Auf welche Arten von Diversifikation schaust du noch? Nutzt du ausschließlich Sparpläne oder nur Einmalinvestments oder eine Kombination wie ich ab jetzt?

Ein interessanter und wirklich lesenswerter Artikel! Danke für deine Mühe!!

Der Vollständigkeit halber möchte ich dich nur darauf hinweisen, dass deine Aussage zu TR in Bezug auf die Sparpläne (nur ETFs von ishares als Sparpläne) nicht mehr richtig ist. Mittlerweile kann man auch ETF anderer Emittenten im Sparplan kaufen.

Einen schönen Sonntag wünscht

Mareen

Hallo Mareen,

danke für den Hinweis, das wusste ich tatsächlich nicht! Man sieht, es ändert sich sehr viel und mit hoher Geschwindigkeit – was für uns Anleger ja absolut super ist 🙂

Viele Grüße

Jenni

Wie stelle ich mein Depot zusammen um die Länderallokation zu erreichen, die ich haben möchte? Die Frage habe ich mir auch lange gestellt, daher finde ich den Artikel sehr interessant. Meine Antwort lautet: 4 Anteile MSCI World, 1 Anteil Stoxx Europe 600, 2 Anteile MSCI EM, 1 Anteil China. Damit liege ich dann bei 23% Europa, 3% europäischeSchwellenländer/Russland/Afrika, 33% Nordamerika, 2% Mittel-/Südamerika, 14% Asien/Pazifik, 26% asiatischeSchwellenländer. Mit dieser Verteilung fühle ich mich für mein Langzeitdepot gut aufgestellt.

Ja, das klingt gut! Sehr ähnlich wie meine Aufteilung mit einem bisschen mehr APAC (insbesondere China) „zulasten“ Europas. Dafür aber deutlich weniger ETFs, was ja auch viel wert ist. Da ist das Kind bei mir sprichwörtlich schon in den Brunnen gefallen, sodass ich bei meinen aktuellen Überlegungen „möglichst wenige ETFs“ als Ziel nicht so im Auge hatte. Aber das klingt wirklich sehr interessant, wie du das gelöst hast! 🙂

Was ich bei übergreifend Indizes wie dem MSCI World oder MSCI EM potentiell problematisch finde, wäre, wenn die Indexanbieter eine neue Kategorisierung vornehmen, also ein Land z.B. von EM zu Developed Market umgestuft wird. Das kann ein Problem sein, wenn man z.B. MSCI und FTSE Index-ETFs mischt.

Welchen ETF verwendest du denn für die kleine Position: europäische Schwellenländer/Russland/Afrika?

Viele Grüße

Jenni

Ja, ich bin ganz happy, dass ich nur 4 ETFs habe. Das sind für World und EM jeweils die iShares Core Produkte, für StoxxEurope600 der günstige Lyxor und für China der iShares China A ETF (IE00B4L5Y983, IE00BKM4GZ66, LU0908500753, IE00BQT3WG13). Ich habe dann anhand der Zusammensetzung die Anteile für Kontinente/Länder ausgerechnet. Die Position Europa-Schwellenländer/RUS/Afrika ist im EM-ETF enthalten.

Ah, danke für die Aufklärung, dann hatte ich das falsch verstanden! 4 ETFs ist ja wirklich sehr schlank 🙂

Hallo,

Es gibt bei Morningstar ein „Röntgengerät für ETFs!“. Vielleicht könnte damit die Suche nach den Länderanteilen für das Gesamtdepot einfacher werden.

https://aktiengram.de/roentgengeraet-fuer-etfs/

Hallo Martin,

spannend, danke für den Tipp!

Das schaue ich mir am Wochenende mal an und durchleuchte die Hong Kong Überschneidungen genauer.

Viele Grüße

Jenni

Hallo Jenni,

vielleicht könntest Du dann darüber berichten? Danke und Gruß Martin

Bei Tresor One (heute Paqet) gibt es auch die Möglichkeit sein Portfolio nach Branchen, Industrien und eben auch Ländern aufschlüsseln zu lassen. Leider gibt es diese Funktion nur ab der Plus-Version – also man muss bezahlen. Aber da ich mein Portfolio sowieso dort eingepflegt habe (in der kostenlosen Version – aufwendig händisch) werde ich das wohl mal ausprobieren.